从星巴克到瑞幸,连锁餐饮企业为何青睐美股上市

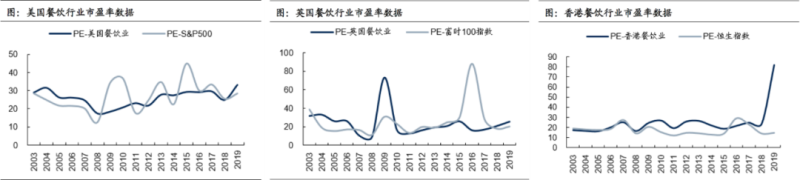

市场是否认可企业价值,很大程度上都体现在了市盈率(PE)上,PE越高,则估值越高。在全球范围内对餐饮行业的PE值进行比较,我们注意到,在各个国家与地区的餐饮业资本市场中,美国上市餐饮企业估值最高,且有不断提升的趋势。

从各国餐饮企业估值横向比较来看,美国上市餐饮企业PE估值中枢水平相对最高,在25x左右,整体波动一般在20-30倍之间;英国上市餐饮企业平均估值中枢相对最低,市盈率算数平均值仅为18x,并且除2008-2009年金融危机影响外,其估值中枢也相对较稳定,整体在10-30倍之间;香港上市餐饮企业市盈率中枢为20x左右,但2019年后随着海底捞估值的攀升,加之海底捞市值权重影响较大,截至2019年10月31日平均估值达到70x+。

其中作为成熟市场,2009年以后美国和英国PE估值中枢整体都略有提升,均有持续上移的趋势。而香港则2018年以前相对区间震荡,2019年以来上扬明显。

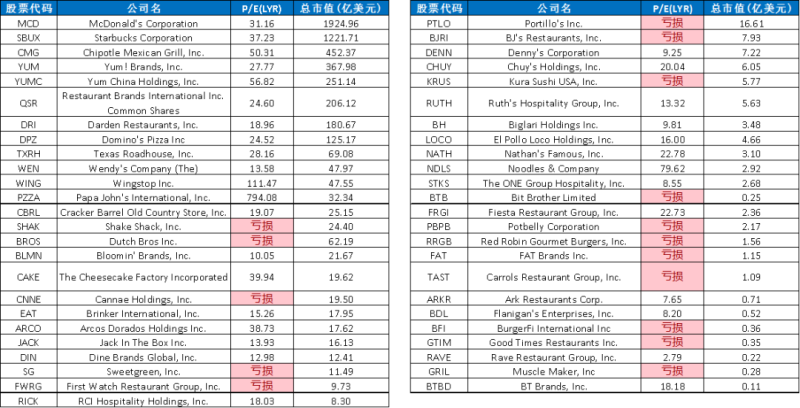

不过在高估值下,美国上市餐饮企业并不是都能做到正向盈利。根据Aastocks,美股共有49家上市餐饮企业,其中亏损企业16家,占比33%,有较多尚未实现盈利的餐饮企业选择在美股上市融资。

注:数据截至2023年2月9日收盘

由此可见,相比于连锁餐饮企业当下的净利润,美股投资者更关注企业的成长性,企业即使目前尚未实现盈利,仍能在美股市场上市融资。

那么美国市场为何能有更高估值?

01

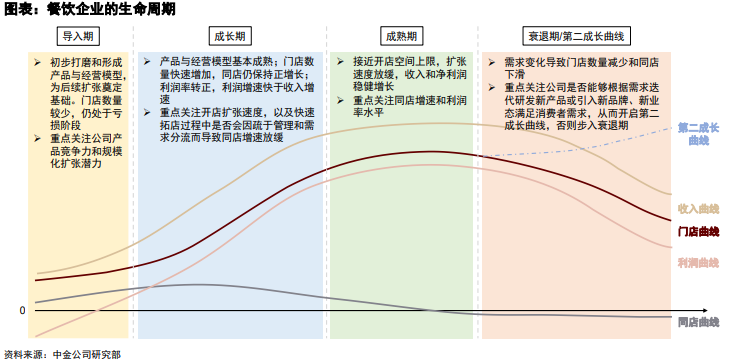

成熟的连锁餐饮企业估值体系

作为最多餐饮企业的上市地选择,随着星巴克、麦当劳、百胜餐饮等国际餐饮巨头的发展成熟,美股经历了完整的餐饮企业导入期到成熟期的生命历程,相比其他市场具备更加完整的连锁餐饮业估值体系。根据企业所处周期,市场也会有不同的关注重点,以此进行估值判断。

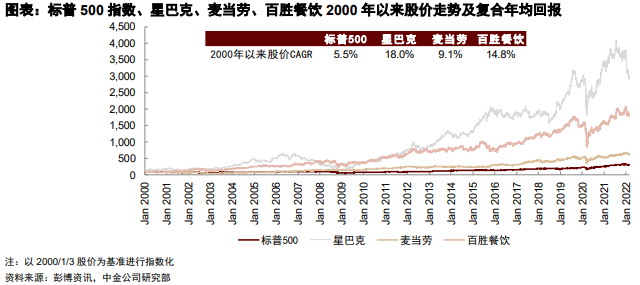

同时,由于餐饮巨头带来的亮眼回报,餐饮行业成为美股的优质板块,受到资本的持续关注。而这样的现象尚未在A股和港股出现。

星巴克、麦当、百胜餐饮作为全球餐饮龙头,在产品力、运营力和品牌势能三方面都具有显著竞争优势,在面对消费者需求迭代、外部经济环境变化和自身管理能力下滑时均能够有效应对,推动业务持续发展,并为投资人带来长期可持续的回报。

2000年以来星巴克复合年均回报达18.0%,百胜餐饮约14.8%,麦当劳约9.1%,均超过同期标普500指数(约5.5%)。通过对几个典型餐饮企业进行分析,我们可以看到美国资本市场的估值体系在不同阶段的侧重点。

阶段一:押注竞争力+扩张潜力

在餐饮企业的导入期,资本市场的估值体系更关注企业的产品竞争力和规模扩张潜力。这个时期的星巴克为更适应市场需求调整了产品和运营模型,且主要通过风险投资资金进行门店扩张。可以为处于发展前期的餐饮企业提供参考。在这一阶段,美国市场通常不看重企业盈利率。

阶段二:门店扩张带动估值提升

在成长期,市场重点关注开店扩张速度。

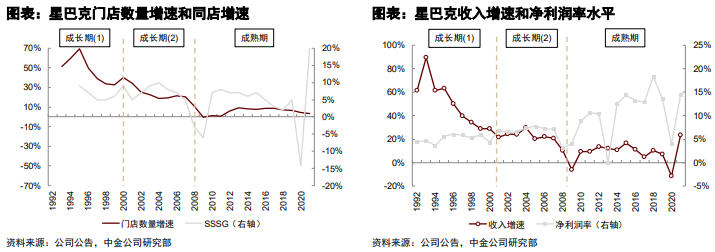

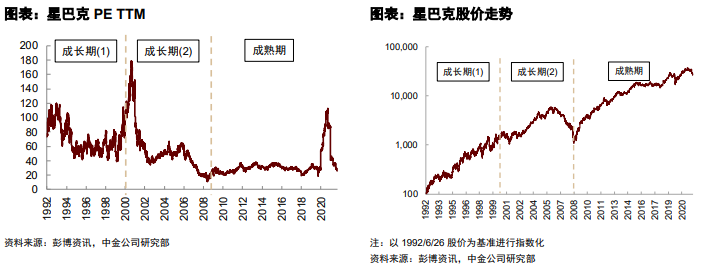

星巴克在成长期的第一阶段于纳斯达克上市,门店高速扩张,高成长性维持高估值。1992-2000年CAGR高达47%,且同店增速也保持在5%以上的增长。这一阶段的PE TTM中位数达到66倍,股价年均复合回报约39%。

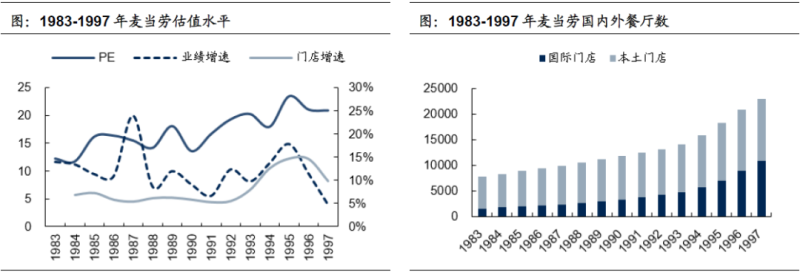

麦当劳也在这一时期通过门店扩张驱动业绩增长,估值水平稳步提升。90年代麦当劳正式开启海外扩张步伐后,复合增速达到18.8%。海内外门店的加速扩张,保证公司营业收入及业绩稳健增长,截至1997年,公司营收和业绩分别达到114.09/16.17亿美元,年复合增速分别为8.0%/10.8%。与此同时,公司PE(TTM)估值水平亦稳定提升,由1983年的12.28倍提升至1997年的20.85倍。此阶段公司依托门店扩张红利,带来营收业绩增量,进而不断推高公司估值。

但也需注意在成长期最容易出现管理、需求分离等问题导致的同店增速减缓,从而影响市场估值。2001-2008年,星巴克因金融危机和运营质量下滑导致同店下滑,估值回落。此阶段门店数量CAGR为22%,门店增速有所放缓。业绩增长基本抵消估值下降,股价年均复合回报约-1%。

麦当劳也经历了同样的问题,战略失误叠加宏观因素扰动,导致估值水平震荡下行。2002年公司全球门店数突破30000家,但顾客用餐满意度直线下降,同时公司盲目开设分店引起现有加盟商不满;此外,公司在营销宣传等方面也出现重大决策失误,2002Q4麦当劳出现上市37年来首次季度亏损,叠加股市科技泡沫破碎麦当劳股价三年内下跌60%+,当季估值水平达到历史新低11x。

2003年麦当劳开始进行品牌重塑。公司转换品牌营销策略,同时进行门店瘦身,在全球关闭亏损店175家。麦当劳业绩于2003年企稳回升同增65%,其中美国市场同店销售增长迅速(2003年9月美国同店增长10%)。但市场对麦当劳仍存忧虑:一为资金问题,公司2003年6月曾出售房产项目回收资金,公司资金链条吃紧能否支撑扩张步伐。二为客流问题:公司营销策略能否普适全球市场带来客流全面回升有待观察。因此在此阶段,麦当劳公司估值小幅回升至18x左右,但估值水平并未明显高于大盘指数。

阶段三:门店利润定成败

进入成熟期后,市场才会更看重同店增速和利润率。

星巴克从2009年至今都处于成熟期,收入稳健增长,利润率水平提升。此阶段门店数量CAGR为6%,同店增速逐步趋于稳定,收入保持稳健增长。得益于运营效率的提升以及部分由于特许经营门店占比提升,净利润率中位数达到13%,净利润增速快于收入增速。此阶段股价上升的主要驱动力为EPS,股价年均复合回报约28%。

2010年至今,麦当劳则主要通过同店稳定增长带动估值回升。2010年后麦当劳放缓门店扩张速度,门店数复合增速为1.7%。为应对全年经济增长放缓趋势,麦当劳逐渐将自营餐厅转变为加盟餐厅,餐厅加盟比例由2010年80%进一步提升至2022年的95%,未来预计门店加盟比例达到98%。公司将经营重点放在提升现有门店经营效率上,通过品牌营销及不断推出爆款单品带动同店销售额平稳增长(除去2014年同店增速为负值,其余年份同店增速均介于4-5%之间)。此阶段公司估值平稳回升,提升并稳定在25~30xPE。

旗下拥有肯德基、必胜客等品牌的百胜全球餐饮集团则比较特殊,于1998年在纽交所独立上市时,其全球门店数已达到29763家,门店数已处于相对高位,因此从估值角度没有门店扩张带动估值提升的直接参照。

总体来看,百胜全球餐饮集团估值水平主要由海外扩张、同店经营稳健及全球战略优化决定。具体来看,公司管理层异常重视海外市场尤其是消费潜力巨大的亚太市场,公司在全球各大市场实行门店下沉战略,因此百胜餐饮在行业景气度下滑的背景下,展店后劲十足。2000-2022年间百胜餐饮门店数年复合增长率为2.72%,近年来随着新兴市场门店下沉加快,展店速度进一步加快;公司净利润由2000年的4.13亿美元增长至2022年的13.25亿美元,年复合增速为5.44%。对应公司估值水平由2000年11x稳步提升至2022年的25x。剔除上市之初高估值(27x)与两次股市系统性下跌阶段,公司持续估值稳步提升,近五年估值中枢为25x~30x PE。

02

高成长性带来美股估值溢价

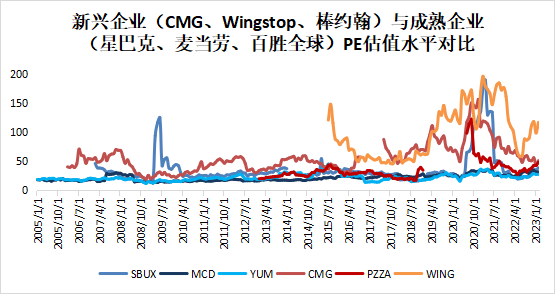

为了与已进入成熟期的老牌企业进行对比,我们选取了以奇波雷墨西哥烧烤(Chipotle Mexican Grill,以下简称Chipotle或CMG)、Wingstop、棒约翰(Papa John's)为代表的新兴餐饮品牌,发现新兴餐饮品牌PE显著高于成熟企业。

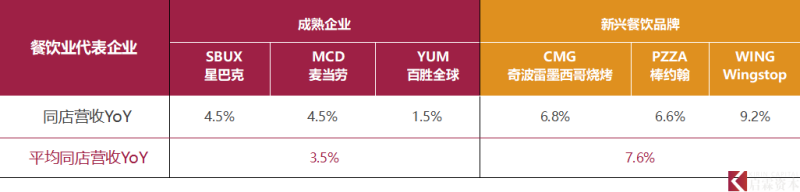

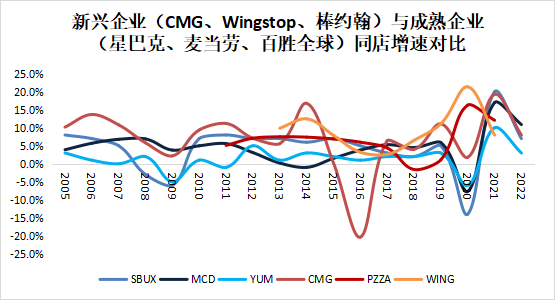

根据两类美国餐饮业代表性企业2005至今的可获取同店销售增长数据,成熟企业(星巴克、麦当劳、百胜全球)的历年平均同店销售增长率为3.5%,远低于新兴餐饮品牌(Chipotle、Wingstop、棒约翰)的历年同店平均销售增长率7.6%。

可以发现,同店销售增长率是导致新兴餐饮品牌PE更高的关键因素,也是美股市场餐饮业估值的核心变量。无论是成熟企业还是新兴餐饮品牌,PE都基本锚定同店销售增长率水平。

成熟企业以星巴克、麦当劳和百胜全球为代表,龙头企业品牌溢价+成熟经营模式+稳步展店下,当同店销售增长率稳定在5%左右时,PE同样稳定在25~30x;股价方面,在较为稳定的估值体系下,平稳的同店增长逐步增厚业绩,股价增长较为平稳。

与之相比,新兴餐饮品牌仍处于高度成长阶段,显示出更强的开拓力。同店销售增长率更高,因此估值也更高。

墨西哥风味连锁餐厅Chipotle上市以来门店扩张迅猛,营收持续增长,根据公司财报公布的数据,截至2022年公司旗下共有3187家门店,同比增长7.45%;公司营收从2003年的3.14亿美元攀升至86.35亿美元,同比增长14.42%。领跑美国鸡翅赛道的Wingstop门店以加盟为主,截至2022年Q3,Wingstop在全球的门店达1898家;Papa John's是全美乃至全球比萨细分市场中第三大外卖连锁餐厅。根据2022年一季度财报,到2025年棒约翰将以每年近千家的扩张速度在全球拥有约7500家门店。

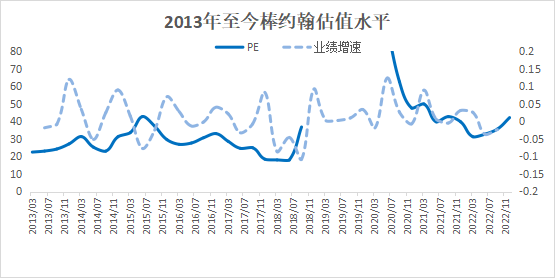

其中,棒约翰凭借国际化经营战略和稳定增长的餐厅数量,被美股充分认可了持续增长潜力。因此近五年棒约翰的估值主要分布在 35x~50x PE,显著高于美股餐饮业上市企业平均PE。

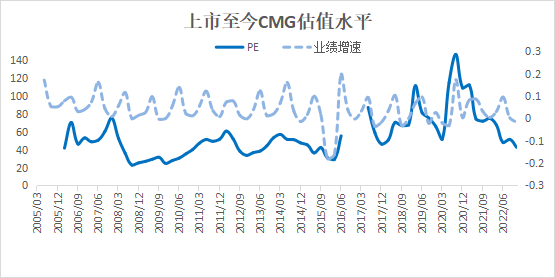

同店销售增长率与估值之间的联系在Chipotle身上表现更为明显,回顾Chipotle过去十年的市盈率情况,其估值波动基本锚定同店销售增长率。其保持高位同店增长率时,PE 锚定50~60x范围波动,当受到市场或突发事件影响使得同店增长率跌至低单位数时(通常低于5%),PE随即跌至20~30x。

03

中国餐饮企业估值回归

随着近两年以瑞幸咖啡、Tims中国等为代表的企业的良性发展,中资企业也逐渐在美股市场扭转负面形象。

此前,本是前途看好的星巴克挑战者——瑞幸咖啡在2020年承认22亿元销售额造假后陷入困境,会计丑闻引发了全球关注,导致该公司遭遇股东集体诉讼,并收到美国证券监管机构开出的巨额罚单,迫使其进行债务重组。2020年6月,IPO刚刚满一年的瑞幸咖啡被纳斯达克除牌。之后,在代价高昂的和解和漫长的诉讼程序之后,一个新的管理团队解决了该公司的主要法律和监管问题。这让瑞幸咖啡得以专注于扩张,使用一种新的、资本密集程度较低的模式,集中于特许经营店,而非自营店。

如今瑞幸咖啡终于走出困境,重新得到美股市场的认可。2022年的瑞幸咖啡正式进入常态增长的正循环发展期。2022年11月22日,瑞幸咖啡披露了2022年第三季度财报,其总营收为38.95亿元人,较2021年第三季度增长65.7%;净利润为5.29亿元,较2021年第三季度-2350万元实现扭亏;美国会计准则下营业利润为5.85亿元,同比增长88.3%。

具体而言,瑞幸咖啡的营收来源主要有两大类,一是商品销售收入;二是联营门店收入,其中,来自商品销售的收入为29.96亿元,同比增长54.88%;来自联营门店的收入为8.99亿元,同比增长116.07%。截至2022年9月30日,瑞幸咖啡累计交易用户数达到了1.23亿,第三季度月均交易用户数为2510.3万人,同比增长70.52%。与此同时,瑞幸咖啡的全国门店数量也达到了7846家,其中包括5373家自营门店和2473家联营门店,已远远超过了星巴克的门店数量。

瑞幸咖啡董事长兼CEO郭谨一在财报发布后的电话会议上表示,瑞幸咖啡在过去两年多的时间里完成历史切割,并通过内控强化等策略,推动瑞幸进入良性发展轨道,最终“逆风翻盘”。尽管第三季度受到了各地疫情防控等制约因素的影响,但瑞幸业绩增长依然非常强劲,再次证明了瑞幸咖啡基础坚实且极具韧性的商业模式,以及中国咖啡市场的广阔空间。面对日益激烈的市场竞争,瑞幸非常有信心实现可持续的业绩增长,持续扩大市场份额和领先优势。

从瑞幸的股价表现来看,美股市场充分认可了瑞幸的业绩。瑞幸咖啡的股价在过去一年里涨了一倍多,超出了IPO价格,市盈率超过44倍。如果瑞幸能继续保持这种业绩增长,将有很大可能重回纳斯达克,完成其在早前名誉扫地后的逆袭。

除此之外,Tims中国(THCH)也在近期走出颓势,获得华尔街认可。从1月29日至2月16日收盘,THCH股价已大涨127%。该股价上涨的关键因素,在于Tims中国宣布获得美国品牌POPEYES在中国的独家经营权。在宣布把POPEYES纳入自己在中国的版图后,Tims中国股价当天跳涨26%。

图源雪球网

自从在中国推出Tims咖啡以来,Tims中国迅速打造该连锁品牌的实力,2023年1月宣布第600家门店开业。该公司对市场有着宏大的计划,目标是到今年底开店1,000家,到2026年底开店3,000家。去年8月,它还利用一家特殊目的收购公司(SPAC),通过借壳合并在美国上市,增加了现金储备。

去年三季度,它实现了收入同比增长68%,至3.06亿元,而运营成本和支出的增幅则低得多,为36.3%,至3亿元。这使该公司调整后的门店 EBITDA利润率提高4个百分点至6.7%,不过其净亏损仍从一年前的1.13亿元扩大至1.95亿元。

尽管公司有着积极的扩张计划,但自2022年8月完成SPAC上市至2023年1月,Tims中国的股票很难说表现出色。此后,该公司股价稳步下跌,一度损失了约三分之二的市值。此阶段Tims中国的股价表现侧面体现出投资者对于公司积极的扩张计划信心不足。

2月开始,Tims中国股价一改颓势。通过获得POPEYES在中国的独家经营权,Times中国已经获得华尔街认可,而这建立在Tims中国过去几年发展迅速的基础之上。可以预见,在这一最新消息发布后,可能会看到POPEYES推出积极目标,类似于Tims天好中国之前宣布关于Tims天好咖啡的目标。

对于连锁餐饮企业而言,市场前景、扩张前景和开店数是影响股价的关键要素,尤其是出现从百位级别到千位级别的数量级上的飞跃。开店的节奏远超预期会是股价最好的催化剂。星巴克从1992年到2000年,1992年IPO的时候门店数量仅150家,2000年左右达到4000家,八年股价增长10倍;Chipotle Mexican Grill从2007年2015年,门店数量从700增加到2000,八年股价增长10倍;棒约翰从1994年500家门店,到2007年3000家门店,13年股价翻了8倍。

而Tims中国目前已有600家门店,根据管理层的预期,将于2026年底达到3000家门店。根据对连锁餐饮企业的复盘,Tims中国如果能够实现门店数量级的跨越,股价成长将十分可观。

财务方面,Tims盈利的拐点可能来自于三个方面:其一是门店体量的持续扩张,这会带来规模效应;其二是股东腾讯的深入流量支持所带来的市场渗透;最后是提升门店坪效的策略,比如增加捷枫店(Tims Go)和灵枫店(Tims Express) 等小店模式。

Tims自营店的EBITDA利润已转正。之后的发展将类似瑞幸咖啡,从单店模型的运营利润盈亏平衡,然后再到整个公司财报的运营利润盈亏平衡,以规模优势换取更高的利润率。

目前Tims中国处于店数爬坡阶段,且目前披露的财报数据均受疫情扰动的影响。疫情封控结束后,Tims中国的单店店效将不断优化,直营门店层面经营利润率将扭亏为盈。特别是对供应链管理效率的提升,以及随着不断拓店,规模效应逐渐显现。就行业而言,在2019至2021年优化门店经营利润率的品牌,虽然咖啡豆成本显著上涨,但得益于租金、配送、销售等成本改善,利润率将出现好转。

通过瑞幸、Tims中国的股价/PE表现可见,中概餐饮企业已经逐渐扭转了在美股市场的负面形象,估值再次回归美股同行水平。这一现象无疑是对未上市中概餐饮企业的重大利好。

04

对中国餐饮企业上市的启示

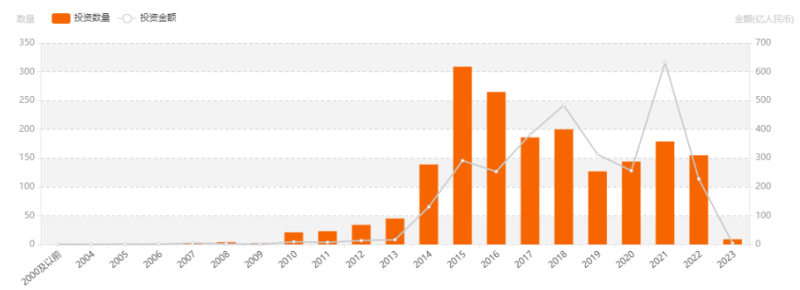

近年来,中国餐饮赛道一级投资火热。根据IT桔子数据,2020年至今境内共发生325起餐饮赛道的股权融资事件,其中B轮及以后的中后期投资(包括战略投资)90起,占比28%。

中国境内餐饮赛道股权融资情况

随着连锁餐饮行业的发展成熟以及融资轮次进入后期阶段,大量连锁餐饮企业即将面对上市走向二级市场的选择。考虑到港股的流动性相对较弱,美股是国内连锁餐饮企业上市的最优选择。

来源:启霖资本

主编精选,篇篇重磅,请点击订阅“邮件订阅”

|

|