美股市场回暖,中国企业赴美上市依然畅通

美股市场是一个重要的融资场所,其灵活的上市机制、看中价值投资的偏好等特点给予了处于发展初期的企业极大支持,成为更多企业的上市首选。全面认识美股市场,深入了解美股上市路径,将是本次文章的讨论重点。

01

更加沉淀的市场

美股市场正在恢复。

综合近段时间的股指表现来看,市场正在恢复。截至23日收盘,美股三大指数集体上涨。如果将时间线拉长,股指表现更加乐观,从2008年金融危机到2021年末,美国三大指数都呈现出震荡上浮的趋势。

期间美股指数几次下跌都源于大环境的影响,如2020年美国疫情刚暴发时,就发生了10天4次熔断,三大指数大幅下跌。2022年年初,中美经济摩擦、俄乌战争加上美国政府加息等因素对市场都有巨大的影响。

2023年,随着全球多国放开防疫政策,中美审计监管进程推进等,不利因素正在减少。2月8日,美联储主席鲍威尔发表讲话,预计2023年将是通胀显著下降的一年,到2024年通胀有可能“接近2%”。这些信息都指向一个风险趋向缓和的市场环境。

在多方信息的影响下,美股市场还会经历多次反复,通胀数据的变化也需继续观察。对此,纳斯达克中国区首席代表郝毓盛表示,过去一年美联储的调整幅度虽大,但仍在相对合理的范畴,过去十几年的牛市与宏观环境的刺激导致市场过于膨胀,如今的调整正是冷静下来的契机。

纳斯达克中国区首席代表郝毓盛

从一组数据可以看到市场狂奔之后的惊人差距。2014年美国市场企业IPO融资额为866亿美元,2021年这个数据已上涨到1415亿美元,如果加上无数从SPAC上市的企业,融资金额还会翻倍。同时,这一年7月份有8家中国公司在纳斯达克IPO上市,创下了史上单月中概股IPO最高记录,密集程度十分罕见。如果按照这个速度,在市场风这么大的时候2021年中企赴美IPO的数量预估能达到80-100家,或许会成为史上最高纪录。不过之后随着《外国公司问责法案》的落实,这一势头戛然而止。

但即使在上述法案的阻碍下,中企赴美通道也从未真正关闭。启霖资本合伙人杜坤表示,去年有十几家公司中概股在美国上市,说明中概股赴美上市是敞开的。上市与否更取决于公司的信心,只要通道在,企业早做准备,还是有很大概率成功IPO。

启霖资本合伙人杜坤

美股市场是全球资本市场的焦点,多方博弈下机会更多,挑战也不少,更需理性看待其短期变化。我们的预测是,今年下半年,美股市场三大指数涨幅会延续上涨的大趋势,明年整体IPO的个数和融资额会带来更好的水准,但几乎不会回到2020年下半年和2021年上半年疯狂的时期。未来将会面临一个愈加沉淀的市场。

02

战略选择市场

全球的投资市场有很多,考量上市地点需要结合企业自身战略发展,仔细分析各个市场特点后再做选择。

近两年因为美国监管审计政策的变化,赴美上市难度加大,有不少在美上市的中概股面临退市风险从而考虑双重上市,将香港作为第二选择。但事实上港股审核理念和机制都偏向A股,与美股相比包容性与开放性不够强。美股属于披露制和注册制,美国证监会(SEC)只检查企业招股说明书中公开的内容是否齐全,格式是否符合要求,而不负责审核其真实性,SEC认为“(美国)政府无权禁止一种证券的发行,不管它的质量有多糟糕。”贯彻的是一种市场化原则,由市场来判断发行人是否值得投资。也就是说只要得到市场支持,就有可能上市。

美股宽松的上市标准不对企业营收和利润做过高要求,这对于众多互联网、新商业模式、高科技等高速发展中的企业十分友好,准入门槛更低,且美股投资逻辑更看重公司未来的成长性,企业更容易获得高估值。如去年年底上市的亚朵集团,IPO发行是11元,昨日收盘已翻倍到24.07元。尽管亚朵前期因为市场原因融资额不够高,但后市表现及增长势头都不错,不少美国的长线投资都对其保持信心。

此外,亿航智能CFO刘剑在2023年中概股论坛中提到,美国市场有来自全球各地的企业,必然存在资金竞争。但以亿航智能为例,作为来自中国小盘的科技股,其后期流通性非常充裕。这也验证了美股市场极其优越的流通性。

对于企业而言,除了了解各个市场特点,还需选择与自身发展策略契合的市场。

去年游戏、餐饮等各个领域都有出海趋势,越来越多的中企想要走海外国际化的道路,这就需要考虑到资本市场融资的币种问题。根据SWIFT报告,2021年12月在主要货币的支付金额排名中,美元以40.51%的占比成为全球国际货币中流通量最大的币种。选择上市地还需综合考虑企业自身形象。例如星巴克虽属于传统行业,但在业态、盈利模式上都进行了特色创新,有别于传统,它更希望给消费者和投资者留下年轻时尚的品牌印象,因此星巴克会选择在有众多新兴企业的纳斯达克挂牌。

如果企业本身就处在全球性的行业之中,去美国市场让全球的投资者看到,有助于增强企业的国际化形象,提高国际知名度和可信度。

03

美股先易后难

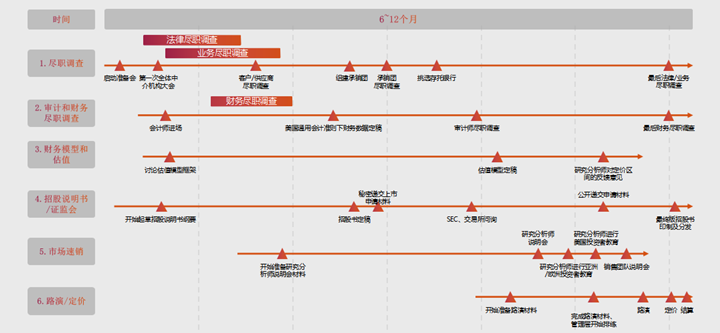

进入资本市场上市融资,将会成为企业发展的极大助力。如前所述,与其他市场相比,中国企业赴美上市的流程相对容易,大致可概述为:审计公司财务状况,一般历时2-3个月;确定律师投行等相关服务商,启动IPO;美方律师撰写招股说明书,一般历时2个月;向美国SEC多轮申报,并向交易所提交上市申请 ,一般历时2-3个月。

很多投机机构有成熟的服务模式,足以很好地解决这些流程问题。根据启霖资本的经验和过往的案例,6-12个月左右就能够走完整个流程。

美股IPO流程 来源:启霖资本

美股的门槛主要体现在后期。与A股相比,A股只要得到批准成功上市,后面的承销、发行基本没有任何难度。然而美股实行的是市场监管。获得证监会的核准不难,如何让市场认可定价,吸引投资者才是最后一关难题。如果财报披露有瑕疵,还可能会受到集体诉讼律所等机构的攻击。

荔枝集团财务副总裁及代理CFO鲁成方表示,在美股市场中需要持续把握其政策变化。和对相关政策的研究、把握都更前沿的专业机构保持密切协作,了解最新动态是必要的过程。

不论是最后一关难题,还是后续的再融资、并购定增服务,寻求专业解决可能是更好的选择。

来源:启霖资本

主编精选,篇篇重磅,请点击订阅“邮件订阅”

|

|